החברתיים רוצים להגדיל את מדינת הרווחה. אבל מהיכן יגיע הכסף? ומה מבטיח שהתוצאות יהיו לרוחם?

מבצע 'עמוד ענן' דחק לשוליים את השאלות החברתיות, אותן הבטיחה שלי יחימוביץ' להעמיד במרכז מערכת הבחירות. אבל עד הבחירות יש עוד כחודשיים, ומפלגת העבודה, כמו גם מפלגות אחרות, תעשנה מאמץ גדול להחזיר את הנושא החברתי למרכז הבמה. לפיכך, מן הראוי לברר מה צפוי להתרחש אם אבירי השוויון יצליחו במלאכתם, גם אם הם עצמם אינם מודעים לכך באופן מלא (כך, למשל, אני נוטה להאמין, שלי יחימוביץ'), או אינם אומרים בשלב זה ברחל בתך הקטנה למה הם מתכוונים.

הדברים שלהלן מתמקדים בשני נושאים. האחד, הקשר בין הרצון להרחיב את מדינת הרווחה לבין הגדלת המיסוי, ובייחוד נתמקד בעומס המס הנוסף שייפול על מעמד-הביניים; השני, העובדה שאין קשר הכרחי בין הרחבת מדינת הרווחה לבין הגדלת השוויון, כלומר, כלל לא ברור שהפוליטיקאים מסוגלים, בעזרת תקבולי המיסים הנוספים שיעמדו לרשותם, להפחית את האי-שוויון.

על חשבון מי תגדל הרווחה?

כדי לבחון את האפשרות להגדיל את תקציבי הרווחה, נבחן את הנתון היסודי: הקצאת המשאבים של הסקטור הציבורי כיום (הנתונים מן הלשכה המרכזית לסטטיסטיקה וה-OECD). תרשים 1 מתאר את התפתחות משקל הסכומים המוקדשים לרווחת הפרט בהוצאה הציבורית השוטפת הראשונית. למען הבהירות, נסביר את המונחים בקצרה: "ההוצאה השוטפת" – למעט השקעות הסקטור הציבורי (כגון בכבישים); "ראשונית" – ההוצאה השוטפת ללא תשלומי הריבית על החוב הציבורי (שהרי ממילא אין לממשלה בהווה שליטה על תשלומי החוב, שנקבעו בעבר).

ההוצאה הציבורית המיועדת לרווחת הפרט מורכבת משני סוגים. הראשון הוא תשלומי העברה: אלה כוללים את תשלומי הביטוח הלאומי (כגון דמי אבטלה או קצבאות זקנה), תשלומי השלמת הכנסה ותשלומים אחרים. הסוג השני הוא הוצאה ממשלתית המיועדת לספק לציבור שירותים שהם בעיקר בחזקת צריכה פרטית; שני סעיפי ההוצאה הגדולים כאן הם חינוך ובריאות.

תרשים 1 מגלה כי ב-2010 היוותה ההוצאה הציבורית המיועדת לרווחת הפרט כמעט 67% מסך ההוצאה הציבורית. רק מעט פחות משליש ההוצאה הציבורית השוטפת נועד לכל יתר המטרות גם יחד. אלה כוללות קודם כל את ההוצאה לביטחון, וכן ההוצאה על מערכות ממשלתיות כגון רשות המיסים, המשרד להגנת הסביבה וכיוצא באלה. התרשים גם מראה מגמה ברורה של גידול במשקל ההוצאות לרווחת הפרט: ב-1995 היה משקלן בהוצאה רק כ-64%.

למה כל זה חשוב? מן הסיבה הבאה: יש מעט מאד מקום להסיט עוד משאבים בתוך ההוצאה הציבורית למטרות של רווחת הפרט. מי שמבקש להגדיל את ההוצאות למטרה זו, יאלץ להעלות את נטל המס, אחרת לא יעמדו לרשותו מקורות למימוש מאווייו.

מי ישלם את החשבון? מעמד-הביניים

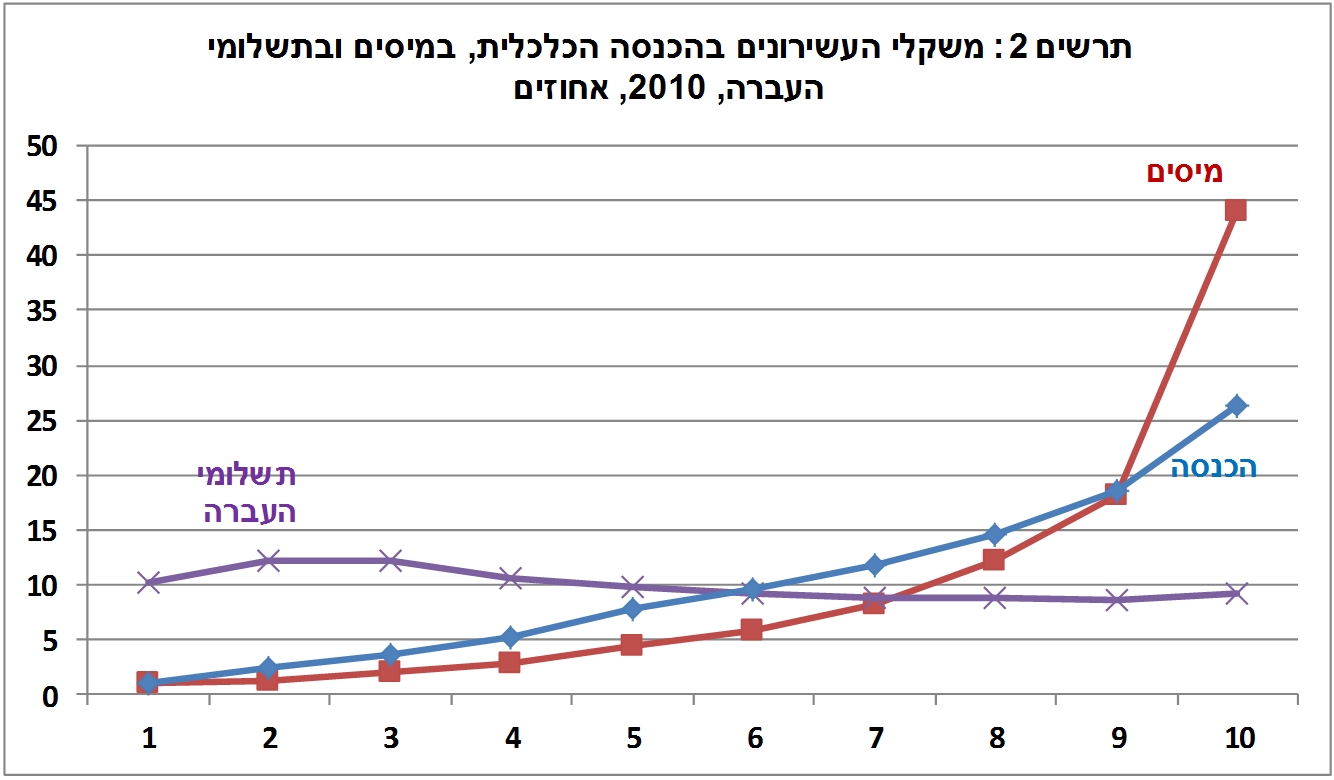

כדי לברר מי ישלם את המיסים הנוספים, נברר מי משלם אותם כיום. ראשית, נברר מה חלקו של כל עשירון בסך תקבולי המיסים, יחד עם חלקו בהכנסה מפעילות כלכלית ובתשלומי ההעברה. תרשים 2 מדווח את הנתונים הללו לשנת 2010:

ההיבט המרשים ביותר בגרף הוא העובדה שרק לעשירון העליון משקל יותר גבוה במיסים מאשר בהכנסה הכלכלית. לשמונה העשירונים התחתונים יש משקל גבוה יותר בהכנסה מאשר במיסים, ואילו משקלו של העשירון התשיעי במיסים שווה, פחות או יותר, למשקלו בהכנסה (זו הנקודה בה שתי העקומות חותכות זו את זו). המעבר מהעשירון התשיעי (לא בדיוק עניי העם) לעליון הוא חד ביותר: משקל העשירון העליון במיסים גדול בכ-18 נקודות אחוז ממשקלו בהכנסה.

היבט מעניין אחר של תרשים 2 הוא הצורה המוזרה של חלוקת תשלומי ההעברה על-פני העשירונים; בולט לעין שתשלומי ההעברה אינם ממוקדים באופן ניכר בעשירונים התחתונים. עוד כדאי לשים לב לכך שמשקל העשירונים 2 ו-3 בתשלומי ההעברה גבוה ממשקלו של העשירון התחתון בהם.

הקורא המורגל בקריאת גרפים יבחין גם בכך שעד העשירון השישי, ועד בכלל, משק הבית הממוצע משלם פחות מיסים משהוא מקבל תשלומי העברה. דהיינו, המיסים נטו שהוא משלם הם שליליים.

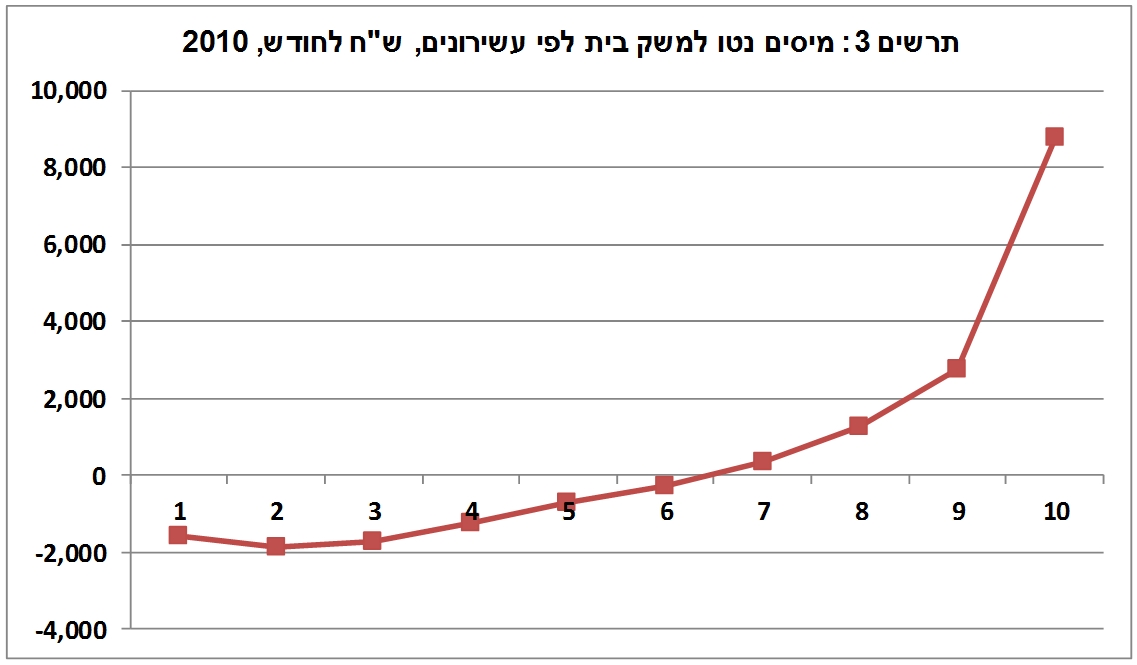

תרשים 3 מדווח את התמונה הזו במונחים של שקלים חדשים לחודש:

כפי שאכן ניתן לראות, רק ארבעת העשירונים העליונים משלמים מיסים נטו חיוביים (תשלומי המס שלהם גבוהים מתשלומי ההעברה שהם מקבלים מהממשלה), ורק בשלושת העשירונים העליונים התשלומים נטו משמעותיים. מעניינת בעיקר העובדה שהתשלומים נטו למשק בית ממוצע בעשירון התשיעי הם כ-2,800 ₪ לחודש, בעוד העשירון העליון משלם כ-8,800 ₪ לחודש, יותר מפי שלושה! גם בתרשים זה ניכרת התופעה המוזרה לפיה בעשירון התחתון המיסים הנטו (השליליים) גבוהים מאלה שבעשירונים 2 ו-3. עוד על כך בהמשך.

לפני שניגש לנתח את מה שצפוי לקרות אם יועלו המיסים כדי לממן מטרות חברתיות, כדאי לשים לב למקרה הקיצוני הבא, המשמש מסגרת טובה לחשיבה. נניח שהמטרה היא השגת שוויון מוחלט. דרך פשוטה לכאורה להגיע לכך היא שהממשלה תטיל מס של 100% על כל ההכנסות, ותחלק את התקבולים באופן שווה בין כל האזרחים. אך מה יקרה אם הממשלה תנהג כך? מר פלוני יחליט שאין בעצם שום סיבה לעבוד, שהרי אם הוא יחדל לעבוד, הנזק שייגרם בכך לכלכלה הוא זניח ביחס לסך הכל, והוא עדיין יקבל את חלקו בעוגה כמו כולם. הצרה היא שמר פלוני הוא אזרח מייצג. כלומר, כולם ירצו להתנהג כמותו. או אז יהיה התוצר אפס, ולא יהיה מה לחלק. התרגיל המחשבתי הזה נועד להבהיר שלמיסוי יש השפעה על הנכונות להתאמץ, נקודה שתהיה חשובה מיד.

מן הנתונים עולה בבירור שמיסים נוספים לצורך מימון מטרות חברתיות לא יוכלו להיות מוטלים על העשירון העליון בלבד. קודם כל, משום שמשקלו בתשלומי המס גבוה מאד כבר כעת, ושנית, משום שהדבר יחייב העלאה ניכרת בשיעור המס על עשירון זה, ונתקרב למצב המתואר בתרגיל המחשבתי לעיל. ל"חברתי" לא תהיה ברירה: יהיה עליו להטיל מיסים נוספים גם על מעמד-הביניים.

יותר מיסים לא מבטיחים יותר שוויון

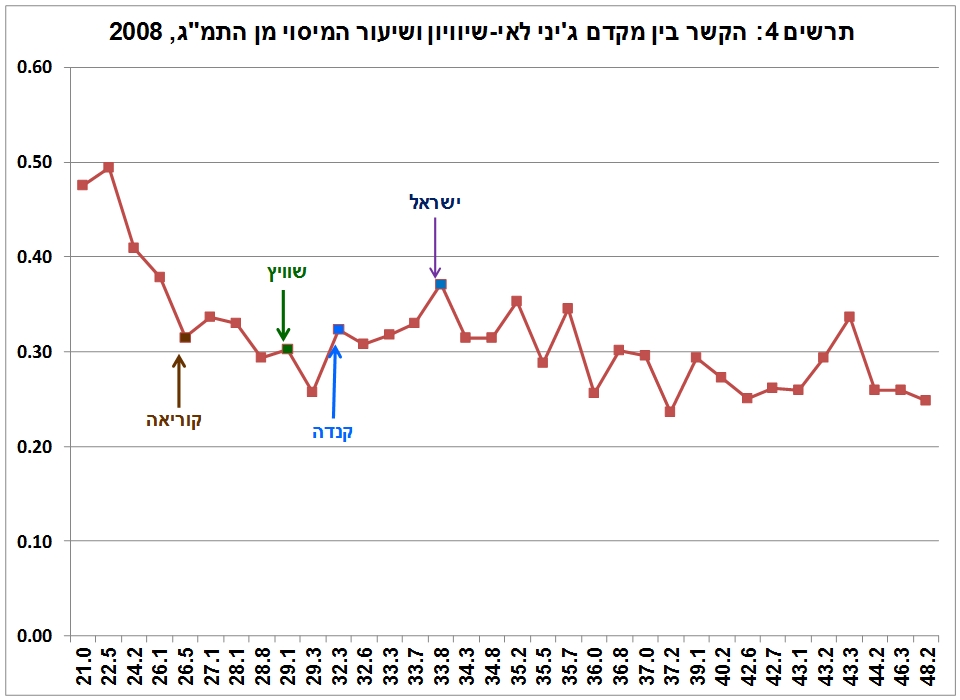

חובה גם לשאול, מעבר לנתונים דלעיל, האם יש ערובה לכך שהגדלת נטל המיסוי תביא ליתר שוויון? על השאלה הזו משיב תרשים 4:

על הציר האופקי ניתנים שיעורי המיסוי מן התמ"ג במדינות ה-OECD, מסודרים מן הנמוך (מכסיקו) לגבוה (דנמרק). על הציר האנכי ניתנים מקדמי ג'יני לאי-שוויון בחלוקת ההכנסות המתאימים לכל אחת מן המדינות. התרשים מציג מגמה כללית: הגידול בשיעור המיסוי מוליך ליותר שוויון (מקדם ג'יני נמוך יותר). אלא שיש יוצאים מן הכלל בולטים, שסומנו בתרשים. בשוויץ, קנדה ודרום-קוריאה, כולן מדינות מפותחות עם כלכלות בגדלים שונים מאוד, שיעור המיסוי נמוך מזה השורר בישראל, אבל גם רמת אי-השוויון שם נמוכה מזו שבישראל. הנתון מעלה את האפשרות, הסבירה לחלוטין, כי יש ממשלות שעושות בתקבולי המס שימוש יעיל יותר מאחרות.

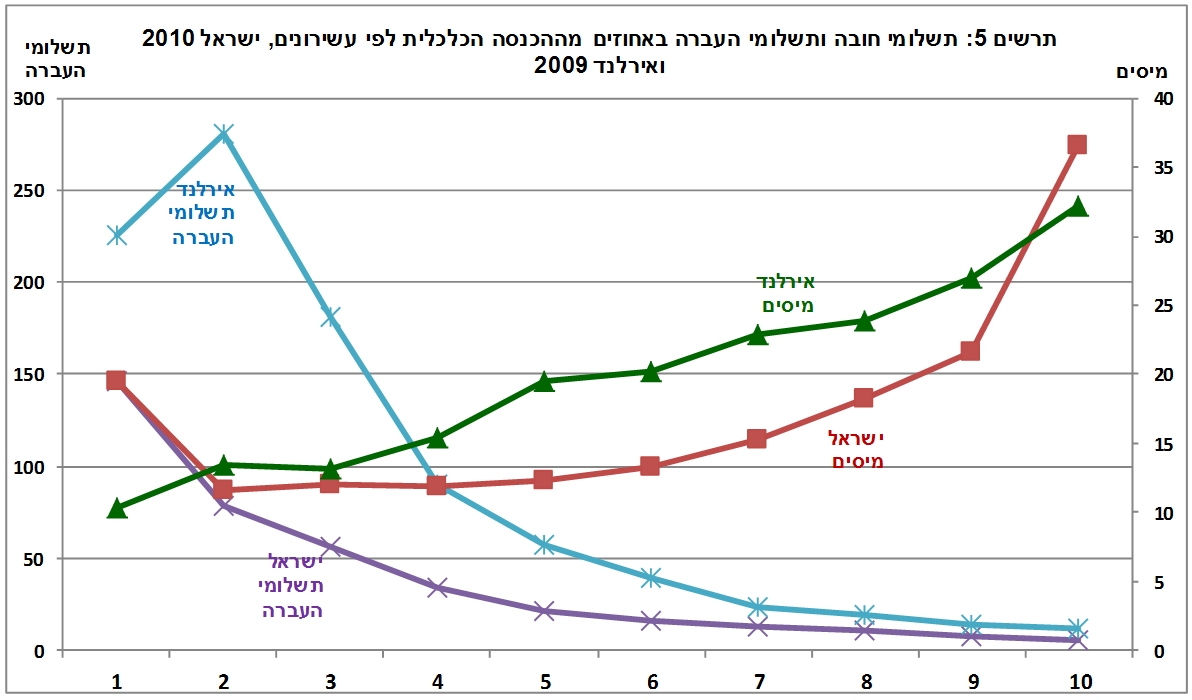

לתופעה הזו רמזנו למעלה, כאשר שמנו לב לכך שמשקל העשירונים השני והשלישי בתשלומי העברה גבוה מזה של העשירון התחתון בתשלומים הללו. תרשים 5 מספק השוואה מאירת עיניים בהקשר זה:

ניכר מיד כי שיעור המיסוי של העשירונים התחתון והעליון באירלנד נמוך מזה שבישראל. שנית, שיעור המיסוי של העשירונים 2 עד 9 גבוה מזה שבישראל (כולל מעמד-הביניים, איך שלא נגדירו!). שלישית, תשלומי ההעברה באירלנד ממוקדים הרבה יותר בעשירונים התחתונים (אני חייב תודה לפרופ' שלמה יצחקי, הסטטיסטיקן הממשלתי הראשי, על שהפנה את תשומת ליבי לעניין זה). במיוחד יש לשים לב לכך ששיעור תשלומי ההעברה באירלנד בעשירון התחתון הוא פי שניים ורבע מן ההכנסה הכלכלית, בעוד המיסים מהווים כ-10% ממנה; בישראל, לא רק שתשלומי ההעברה בעשירון התחתון הם רק פי 1.5 מן ההכנסה הכלכלית, אלא גם שיעור המס המושת עליו כפול מאשר באירלנד.

לבסוף, החדשות המפתיעות: באירלנד היה ב-2008 שיעור המיסוי 28.8% מן התוצר, בעוד בישראל הוא היה 33.8% מן התוצר. אבל מדד ג'יני לאי-שוויון בחלוקת ההכנסות עמד על 0.29 באירלנד, לעומת 0.37 בישראל – הבדל עצום לטובת אירלנד.

רוצים להיות חברתיים? עשו שימוש מושכל יותר במקורות הקיימים במקום להעלות מיסים ובכך לגרום נזק לכלכלה בכללותה ולמעמד-הביניים בפרט.

לא הבנתי מה זה אומר לעשות שימוש במקורות הקיימים.

להעלות מיסים למעמד הביניים ולהוריד מיסים לעשירים ולעניים?

הנתונים מעניינים והניתוחים מאירי עיניים. לדעתי חסרה הרחבה בקשר למסקנות.

הכוונה היא פשוט לנצל בצורה יותר טובה וחכמה את התקציבים הקיימים

תודה על שכתבת. נדמה ששכחת לסיים את המאמר, וחבל כי היה מעניין.

ועוד קצת ביקורת –

לדעתי אתה טועה בהנחת היסוד של המאמר, רוב תומכי המחאה החברתית מאמינים שלמדינה יש משאבים כלכליים רבים וקוראים לשנות את סדר העדיפויות, לפרק מונופולים, לאכוף חוקי עבודה ולייעל את המערכת, לא להגדיל את המיסוי.

ניכר שהנתונים על מיסוי העשירונים העליונים מציגים את המציאות באופן חלקי, מכיוון שיש להם מקורות הכנסה מגוונים ונזילים וכח פוליטי שמאפשרים להם לשחק עם אחוז המיסוי בפועל. גם זו אחת מקובלנות המחאה.

לא ברור למה הקורלציה בין גידול במיסוי לבין מדד ג'יני מעידה על קשר סיבתי.

הטענה כי אפשר להכליל את ההשפעה של 100% מיסוי על העלאת מיסים באופן כללי היא שגויה. סוציולוגיה אינה מתמטיקה, אבל על זה כנראה אין טעם להתווכח כי נדמה לי שחלק משמעותי מההשקפה הכלכלית שלך מתבססת על הטענה הזו.